Alle Augen auf Jackson Hole Was bringt das Gipfeltreffen der Notenbanker dem deutschen Sparer?

Mehr als 150 Journalistinnen und Journalisten berichten rund um die Uhr für Sie über das Geschehen in Deutschland und der Welt.

Zum journalistischen Leitbild von t-online.

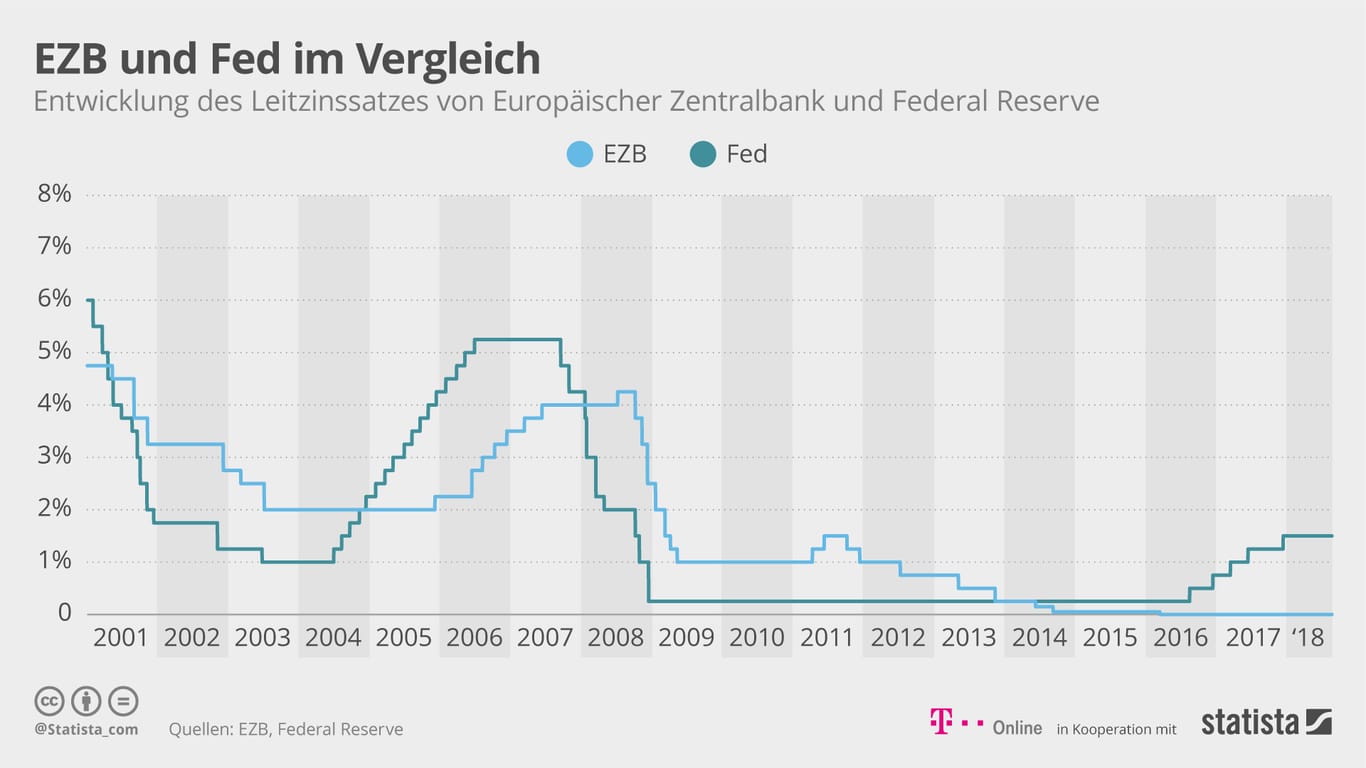

Die Zinsen in den USA steigen, in Europa verharren sie bei Null. Warum driftet die Zinspolitik auseinander und wird sich dies in naher Zukunft ändern? Darüber beraten Notenbanker in Jackson Hole. Können Sparer in Europa bald aufatmen?

Einmal im Jahr ist das beschauliche Örtchen Jackson Hole im US-Bundesstaat Wyoming die Mitte der Welt: nämlich wenn sich die Notenbanker zu ihrem legendären Branchentreff zusammenfinden. An den Finanzmärkten werden Signale des Gipfeltreffens sehr genau beobachtet. Vor allem die Rede von Jerome Powell, Chef der US-Notenbank Federal Reserve (Fed), wird mit großer Spannung erwartet.

- Die EZB und der Anleger: Was die Zinspolitik für Sie bedeutet

- Geldpolitik der Zentralbank: Wie die EZB mit den Zinsen den Kurs setzt

Was passiert in Jackson Hole?

Ab Freitag ziehen sich die wichtigsten Notenbankchefs der Welt zu ihrer jährlichen Zusammenkunft zurück. In der Abgeschiedenheit des Grand Teton Nationalparks und umgeben von den Rocky Mountains erörtern die Geldpolitiker über zwei Tage die Ausrichtung ihrer Notenpolitik angesichts aktueller wirtschaftlicher und politischer Herausforderungen. Die Zeiten sind alles andere als ruhig. Gerade, als die Notenbanken den Pfad der niedrigen Zinsen und der Geldschwemme verlassen wollen, weht ihnen heftiger Gegenwind entgegen. Die Rückkehr zur Normalität nach Jahren im Krisenmodus scheint fraglich.

Für viel Gesprächsstoff wird zudem der Angriff des US-Präsidenten Donald Trump auf die Unabhängigkeit der US-Notenbank sorgen. Dieser hat in einem ungewöhnlichen Schritt die Ankündigung von Powell kritisiert, den US-Leitzins in diesem Jahr weiter anzuheben. Trump warf der Fed vor, den US-Dollar zu stark werden zu lassen und damit den US-Aufschwung zu gefährden. Sein Ziel: ein auf niedrigen Zinsen basierendes schuldenfinanziertes Wachstum. Ein Leben auf Pump.

US-Zinspolitik – Konjunktur abbremsen

Die US-Notenbanker verfolgen ein anderes Ziel. Seit 2015 ziehen sie in kleinen Schritten die Zinszügel an. Auch in diesem Jahr: Nach zwei Zinserhöhungen im März und Juni signalisieren die US-Währungshüter zwei weitere Zinsschritte im September und Dezember. Zuletzt hatte die Fed den US-Leitzins im Juni um 0,25 Prozentpunkte auf einen Korridor von 1,75 bis 2,00 Prozent angehoben. Dies war die siebte Leitzinserhöhung nach der Finanzkrise.

Die Fed ist aktuell die einzige Notenbank, die in einem unsicheren wirtschaftlichen und politischen Umfeld die geldpolitischen Zügel strafft. Dafür sprechen die guten Konjunkturaussichten und die positive Lage am Arbeitsmarkt. Die Inflation in den USA ist so hoch wie seit sechs Jahren nicht und die Arbeitslosigkeit so niedrig wie seit rund 20 Jahren. Damit die Konjunktur nicht heiß läuft – also die Inflation weiter zunimmt – und den Aufschwung gefährdet, wird an der Zinsschraube gedreht. Ein Punkt, der dagegen spricht: das schwache Lohnwachstum in den USA.

Euro-Zinspolitik – Konjunktur ankurbeln

Dem entgegen halten die Euro-Notenbanker die Füße seit langem still. Seit 2016 verharrt der Euro-Leitzins bei null Prozent. Nach aktuellem Bekunden der Europäischen Zentralbank (EZB) soll das noch mindestens bis Herbst 2019 der Fall sein. Der Grund auch hier: die Konjunktur. Allerdings laufe diese in Europa nicht heiß, sondern müsse durch eine expansive Geldpolitik und niedrige Zinsen angekurbelt werden. Im Zusammenhang mit Strafzinsen für das Parken von Geld bei der EZB sollen Banken zu einer verstärkten Kreditvergabe an die Wirtschaft und die Sparer zum Geldausgeben animiert werden. Das Geld soll im Umlauf bleiben und die Preisentwicklung anheizen. Denn: Dauerhaft niedrige oder sinkende Preise könnten Verbraucher und Unternehmen verleiten, Investitionen aufzuschieben – eine Konjunkturbremse.

Wichtiger Anhaltspunkt für die EZB-Notenbanker ist die Inflationsrate, die im Euroraum langfristig bei knapp unter zwei Prozent liegen soll. Lange Jahre war sie weit von dieser Marke entfernt, mittlerweile liegt sie bei 2,1 Prozent (Juli 2018). Für das Jahr 2019 gehen die Volkswirte derzeit von einer Teuerungsrate von 1,7 Prozent aus. Das ruft von immer mehr Seiten Unverständnis über das Zögern der EZB hervor, die Zinswende einzuleiten.

- Preisauftrieb: Inflation – Was sie für Verbraucher bedeutet

EU-Zinspolitik – Geldverlust für Sparer, Kreditnehmer freut's

Doch bis die Zinsen in Europa wieder steigen, wird es noch eine Weile dauern. Für Sparer bedeutet das: weiter kaum Zinsen auf das beliebte Sparbuch, auf Tages- oder Festgeld. Doch es kommt noch schlimmer: Die inzwischen höhere Inflation frisst das Ersparte auf. Laut Bundesbank war die , Anfang 2018 erstmals seit sechs Jahren negativ – minus ein Prozent.

Nach einer Analyse der Allianz kostet die ansteigende Inflation die deutschen Sparer dieses und nächstes Jahr insgesamt rund 85 Milliarden Euro. Das bedeutet ein Kaufkraftverlust von 40 Milliarden in diesem und 45 Milliarden im kommenden Jahr. Also: Sparen kostet Geld. Was des einen Leid ist des anderen Freud. Verbraucher, die einen Kredit benötigen, kommen dank niedriger Zinsen noch etwas länger an günstiges Geld.

Dem entgegen geht die Ära des billigen Geldes für Immobilienkäufer langsam zu Ende. Zinsen von Hypothekendarlehen orientieren sich eher an der Verzinsung von langlaufenden Bundesanleihen. Da die EZB das Ende der Wertpapierkäufe angekündigt hat, könnten die Zinsen dieser Papiere in absehbarer Zeit steigen und damit die Zinsen für Baukredite.

Was könnte weiteren Zinsschritten entgegenstehen?

Aktuell gibt es drei Aspekte, die die Notenbanker genau im Auge haben: zum einen die Entwicklung in den Schwellenländern und die Lira-Krise. Infolge der Minizinsen in den großen Volkwirtschaften haben Anleger über viele Jahre ihr Geld in Schwellenländer transferiert, um von höheren Zinsen zu profitieren. Steigen nun "zu Hause" die Zinsen, wird das Geld wieder abgezogen. Wertet zudem der US-Dollar infolge der Zinserhöhung auf, wird es für Schwellenländer schwerer, ihr auf Pump finanziertes Wachstum aufrecht zu halten und ihre Schulden zu bedienen. Ein Extremfall ist die Türkei. Seit Jahresbeginn hat die türkische Währung gegenüber dem US-Dollar und 40 Prozent an Wert verloren. Dies ist nicht allein in der Geldpolitik begründet, doch der Fall der Lira verdeutlicht, wie verwundbar Schwellenländer sind.

Zweitens hat sich das Wachstum in Europa abgekühlt. Sollte der Trend weiter anhalten, könnte die EZB länger als geplant an ihrer Nullzinspolitik festhalten. Dies könnte die US-Notenbank Fed dazu verleiten, langsamer zu agieren und den einen oder anderen Zinsschritt auszulassen.

Es gibt noch einen dritten Punkt, der die US-Notenbank zögern lassen könnte: die Eskalation der Handelskonflikte. Vor allem eine Zuspitzung des Zollstreits mit China könnte die Pläne der Fed durchkreuzen.

- Deutsche Bundesbank

- Europäische Zentralbank

- dpa

- AFP

- Reuters

- Bloomberg

- dts

News folgen

News folgen