Für diesen Beitrag haben wir alle relevanten Fakten sorgfältig recherchiert. Eine Beeinflussung durch Dritte findet nicht statt.

Zum journalistischen Leitbild von t-online.Aufstieg smarter Berater Was Sie über Robo-Advisor wissen sollten

Zwei, drei Klicks und fertig ist die Altersvorsorge – das versprechen Robo-Advisors. Aber können Anleger einem Programm vertrauen?

Die Angst vor der Automatisierung geht um. Doch nicht nur Fabrikarbeiter müssen vor der wachsenden Intelligenz der Computerprogramme zittern, auch komplexe Jobs sind womöglich nicht mehr sicher: Mit dem Aufstieg sogenannter Robo-Advisors sitzen auch Bankberater in einem wankenden Boot.

Dabei fristen die komplexen Computerprogramme, die mithilfe künstlicher Intelligenz (KI) das Portfolio eines Anlegers verwalten, aktuell ein Nischendasein. Noch. Denn der Marktanteil von Robo-Advisors in Deutschland ist aktuell zwar klein (circa 25, Stand: März 2024), aber die Nutzerzahlen wachsen rasant. Allein seit 2017 hat sich die Zahl der Anleger fast verzehnfacht.

Laut einer Erhebung des Statistikportals Statista lassen sich mehr als zwei Millionen Deutsche mittlerweile ihre Anlagestrategie von der KI empfehlen. Auch die Käufe und Verkäufe wickeln die Anleger nicht mehr selbst ab. Risikoanalyse, Steuerabzüge, Strategieanpassung? Der Robo-Advisor kümmert sich im Hintergrund um alles (mehr dazu lesen Sie hier).

Bankenbranche wird "signifikante Folgen" spüren

Dabei stellt sich das Programm auf die Wünsche und Ziele des Anlegers ein. Es kann risikoarm, risikoreich und sogar komplett nachhaltig investieren. Gerade für unerfahrene Anleger bietet das Rundum-Sorglos-Paket der KI daher viele Vorteile. Doch reicht das für den Aufstieg der Robo-Berater? Werden die Deutschen wirklich ihre Finanzen in die Hände von Algorithmen geben?

- Anlegen: Daher sind ETFs günstiger

Diesen Trend sieht René Fischer, Unternehmensberater und Branchenexperte von der Strategieberatung Oliver Wyman, noch nicht. "Viele Anleger möchten, dass ein Mensch, den sie auch anrufen können, die Kontrolle über ihre Finanzanlagen hat", sagt er. "Kurzfristig werden Robo-Advisors also den Bankberater nicht ersetzen." Der Stellenbau dürfte ihm zufolge in den nächsten fünf bis zehn Jahren zunächst nur im einstelligen Prozentbereich liegen.

Eine Entwarnung auf Zeit. Denn langfristig werde der Marktanteil der Robo-Advisors nämlich sehr stark wachsen, so der Experte. "Das wird signifikante Folgen für die ganze Branche haben", sagt Fischer.

In den USA bereits gängig, in Deutschland erst aufstrebend

Aktuell vertraut der überwiegende Teil der Deutschen bei ihrem Geld noch nicht auf die Hilfe der Roboter. In einem Land, in dem die meisten Autofahrer noch immer auf Gangschaltung setzen, lassen nur wenige eine Maschine bei ihren Finanzen ran.

So gab bei einer Bitkom-Umfrage aus dem Jahr 2020 nur ein sehr geringer Teil der Anleger an, bisher Geld mit einem Robo-Advisor investiert zu haben. Dennoch ist die Neugierde da: 22 Prozent könnten sich die Anlage mit dem Robo-Experten vorstellen.

- Nicht nur Sparschwein und Girokonto: Darum sollten Sie Ihr Geld anlegen

Das zeigen auch die Statista-Prognosen für die kommenden Jahre: 2024 könnten bereits 3,7 Millionen der Deutschen mithilfe der KI ihr Geld investieren – 2017 waren es noch 291.000.

Auch Anbieter von Robo-Advisors wie Scalable Capital oder Fidelity berichten von steigenden Nutzerzahlen. Gerade die Corona-Krise hätte den Zuwachs angefeuert, heißt es seitens Scalable.

In den USA sind die Anleger schon deutlich weiter. Bis 2024 soll die Summe, die von KIs verwaltet wird, nach aktuellen Modellrechnungen auf 840 Milliarden ansteigen. "In den USA besitzen deutlich mehr Menschen Aktien als in Deutschland. Und die Amerikaner sind risikofreudiger", erklärt David Rüffer, Finanzreferent beim Digitalverband Bitkom, diese Differenz.

Einstiegshilfe für Finanzneulinge

In den USA stiegen große Unternehmen zudem mit hohen Summen in neue Innovationen wie Neobroker oder Robo-Advsiors ein. Das gibt den neuen Technologien einen Vertrauensvorsprung bei den amerikanischen Kunden, erklärt Fischer. "In Deutschland möchten Unternehmen dagegen ihr klassisches Hauptgeschäft nicht gefährden und lassen Innovationen daher nebenher anlaufen." Bei den deutschen Kunden gibt es daher keinen Vertrauensvorsprung, neue Ideen haben es schwerer.

Dabei könnten gerade die deutschen Anleger von den Robo-Advisors profitieren: 55 Prozent der Deutschen schätzen ihr Finanzwissen laut einer t-online-Umfrage als schlecht ein. Das spiegelt sich auch in der geringen Aktionärsquote in Deutschland wider. Nur 17,5 Prozent der Deutschen über 14 Jahren traut sich an den Aktienmarkt. Hier könnte der digitale Experte einspringen. Die Anleger geben das Geld – das Programm plant die Strategie, kauft und verkauft.

- Nachhaltig anlegen: Das sind ESG-Kriterien

Viele Anbieter wie Scalable, Fidelity oder my-si, der sich auf nachhaltige Investments per Robo spezialisiert, werben neben diesen Aspekten auch mit geringen Kosten für ihre Dienste. Ein Prozent des Portfoliowerts zahlen die Anleger bei den meisten Anbietern als Gebühr für die Robo-Portfolioverwaltung.

Viele Robo-Advisors, etwa Scalable, konzentrieren sich bei ihren Beratungsprogrammen aber nur auf ETFs. Diese Anlageform bildet einen Index nach und wird wiederum selbst von einem Algorithmus korrigiert, wenn sich der Index ändert. Die Kosten für die ETFs liegen dagegen durchschnittlich bei 0,3 bis 0,5 Prozent. Die Anleger zahlen also das Doppelte für den Rat und die Verwaltung des Robos.

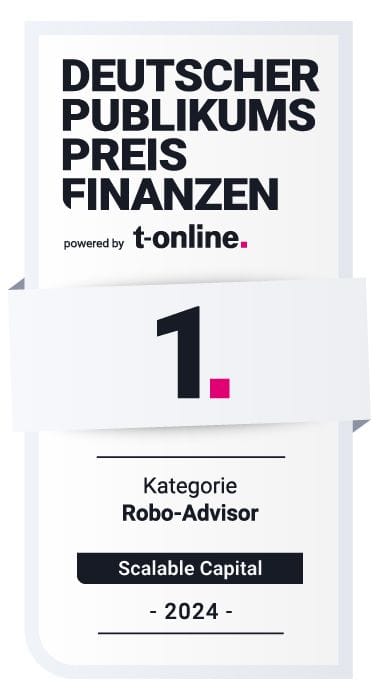

Scalable Capital ausgezeichnet

Der digitale Vermögensverwalter Scalable Capital gehört zu Deutschlands besten Finanzdienstleistern 2024.

Die Leserinnen und Leser des Nachrichtenportals t-online und eine Expertenjury haben Scalable Capital aus den wichtigsten deutschen Finanzdienstleistern und Banken erneut zum beliebtesten ROBO-ADVISOR gewählt.

Hierfür wurden über 520.000 Gesamtstimmen von 62.000 Teilnehmern ausgewertet, die an der Online-Abstimmung vom 13. Mai bis 14. Juli 2024 teilgenommen haben. Zur Wahl standen bundesweit aktive Banken, Direktbanken, Versicherer oder ETF-Anbieter in zehn Kategorien.

Alle Sieger vom Deutschen Publikumspreis Finanzen 2024 finden Sie hier.

Auch die großen Banken ziehen mit

Langfristig könnte dafür das Leistungsspektrum der KI-Berater in Deutschland anwachsen: Schon heute bieten viele Robo-Advisors eine regelmäßige Überprüfung des Portfolios auf die Anlageziele an, das sogenannte Rebalancing (mehr dazu hier). Und in den USA geben manche Programme sogar Tipps, wie Anleger Steuern sparen können. Mit ihrem Angebot wecken die digitalen Anlagenberater schon jetzt immer mehr Aufmerksamkeit.

"Die Robo-Advisors sind kein reines Nischenphänomen mehr", sagt David Rüffer vom Digitalverband Bitkom. Jedes große Finanzinstitut hätte mittlerweile eigene Robo-Programme ausgebaut, auch in Deutschland. Die Deutsche Bank hat ihre digitale Vermögensverwaltung "Robin" getauft, die Commerzbank bietet mit cominvest einen Robo-Advisor an und auch die Sparkasse hat mit bevestor eine digitale Alternative zu ihrem klassischen Bankberater.

Erhalten Sie Antworten aus Tausenden t-online-Artikeln.

Antworten können Fehler enthalten und sind nicht redaktionell geprüft. Bitte keine personenbezogenen Daten eingeben. Mehr Informationen. Bei Nutzung akzeptieren Sie unsere Datenschutzhinweise sowie unsere t-online-Assistent Nutzungsbedingungen.

Selbst KIs können nicht in die Zukunft blicken

Der Triumph über den Menschen steht damit aber noch nicht fest. Noch ist nicht klar, ob der Robo-Advisor tatsächlich langfristig besser als der Mensch abschneidet. Denn: Die Algorithmen stützen sich auf vergangene Ereignisse und legen damit das Risiko einer Anlagestrategie fest. "Kein Algorithmus ist perfekt, deswegen sollten Kunden auch bei Robo-Advisor-Diensten diversifizieren", sagt Fischer.

Verschwinden werden die Robo-Advisors nicht. "Maschinen sind deutlich besser darin, Daten zu analysieren. Es ist unumstritten, dass dieses Feld weiter wachsen wird", prognostiziert Rüffer. Gerade jüngere Menschen kämen dabei stärker in Berührung mit Robo-Advisors – und damit würde sich der Kreis schließen. Denn aktuell sind die meisten Kunden nach Angaben von Scalable, Fidelty oder my-si noch über 40 oder 50 Jahre alt. Am Ende bekommt die KI sie womöglich also doch alle.

- Eigene Recherche

- Gespräch mit René Fischer

- Gespräch mit David Rüffer

- Bitkom Studie: "Digital Finance 2020"

- Fisch, Labouré und Turner: "The Emerge of the Robo-advisor (University of Pennsylvania)"

- E-Mail-Austausch mit Scalable Capital und Fidelity International.

- Statista: "Prognose zur Entwicklung der Anzahl der Robo-Advisor-Nutzer in Deutschland von 2017 bis 2024"

- Techbullion: "What is a Robo-Advisor, Origin and History?"

- Deutsches Aktieninstitut: "Wie halten es die Deutschen mit den Aktien?"

Quellen anzeigen