Für diesen Beitrag haben wir alle relevanten Fakten sorgfältig recherchiert. Eine Beeinflussung durch Dritte findet nicht statt.

Zum journalistischen Leitbild von t-online.Anleihe in Aktien tauschen Was sind Wandelanleihen und für wen eignen sie sich?

An der Börse gibt es nicht nur Aktien und Anleihen, sondern auch Anleihen, die sie in Aktien umtauschen können. Wir erklären Ihnen, wie diese Wandelanleihen funktionieren und ob sie sich lohnen.

Ihr Geld können Sie auf viele verschiedene Arten anlegen: Ganz einfach Monat für Monat in einen Fonds, riskanter in einzelne Aktien – oder Sie greifen zu komplexeren Produkten, die erst Anleihen sind und später zu Aktien werden können. Diese spezielle Form des Investments nennt sich Wandelanleihe.

- Börse & Märkte: Alle Kurse der Finanzmärkte

Doch was ist der Vorteil an dieser Umtauschmöglichkeit? Und welchen Risiken setze ich mich aus? Wir zeigen Ihnen, wie Wandelanleihen funktionieren, warum Unternehmen sie herausgeben und ob sich das Produkt für jeden eignet.

Was sind Wandelanleihen?

Wandelanleihen, im Englischen "convertible bonds" oder "convertibles" genannt, sind Anleihen, die Ihnen das Recht einräumen, sie innerhalb eines vorab vereinbarten Zeitraums und in einem vorher festgelegten Verhältnis in Aktien zu tauschen. Und zwar in Aktien des Unternehmens, das auch die Wandelanleihe herausgegeben hat.

Ganz generell geben Sie Unternehmen mit Anleihen zunächst einen Kredit. Rechtlich gesehen sind Wandelanleihen daher Schuldverschreibungen. Gelegentlich hört man deshalb auch den Begriff Wandelschuldverschreibungen.

Von dem Umtauschrecht, im Fachjargon Wandlungsrecht oder Option genannt, können Sie Gebrauch machen, müssen aber nicht. Es sei denn, Sie besitzen eine Pflichtwandelanleihe – dann kommen Sie um die Wandlung nicht herum.

- Geldanlage: Wo kaufe ich Anleihen – und was kostet mich das?

- Green Bonds: Wie nachhaltig sind grüne Anleihen wirklich?

- Fünf Fehler: Das sollten Sie beim Anlegen unbedingt vermeiden

Wandelanleihen sind definiert durch den Emittenten (Herausgeber), den Zinskupon (fester Zins), eine beschränkte Laufzeit und ihren Nennwert (Betrag, den der Emittent Ihnen als Käufer schuldet). Die Verzinsung ist allerdings niedriger als bei herkömmlichen Unternehmensanleihen – das ist der Preis für die Umtausch-Option. Endet die Laufzeit und Sie haben sich entschieden, die Wandelanleihe nicht in Aktien zu tauschen, erhalten Sie die jährliche Verzinsung und den Nennwert der Anleihe als Rückzahlung.

Wie funktionieren Wandelanleihen?

Wandelanleihen kaufen Sie, weil Sie hoffen, dadurch günstiger an Aktien des herausgebenden Unternehmens zu kommen. Ob das gelingt, hängt vom sogenannten Wandlungspreis ab, also dem Preis, den Sie pro Aktie zahlen müssen, wenn Sie Ihr Wandlungsrecht ausüben. Und natürlich davon, wie sich der Aktienkurs entwickeln. Die Differenz zwischen Wandel- und Marktpreis nennt sich Wandelprämie.

- Beispiel: Liegt der Wandlungspreis einer Wandelanleihe bei 90 Euro, lohnt sich ein Umtausch frühestens dann, wenn die Aktie an der Börse auch für 90 Euro gehandelt wird. Liegt der Aktienkurs tiefer, gibt es das Wertpapier an der Börse billiger. Ist der Preis am Markt höher, machen Sie ein Schnäppchen.

Allerdings kann es für Sie besser sein, die Wandelanleihe zu halten, selbst wenn der Aktienkurs über dem Wandlungspreis liegt. Das ist vor allem dann der Fall, wenn Sie mit der Anleihe eine deutlich höhere Rendite erzielen als Ihnen die Dividende der Aktie bringen würde. Die Ersparnis, die Ihnen der Umtausch im Vergleich zum direkten Aktienkauf gebracht hat, könnte die fehlende Rendite dann womöglich nicht aufwiegen.

- Zusätzliche Erträge: Was bringen mir Dividenden?

- Schnell erklärt: Welche Wertpapiere gibt es – und was bringen sie mir?

Die genauen Konditionen, zu denen Sie die Wandelanleihe tauschen können, ist in den sogenannten Konversionsbedingungen festgelegt. Diese finden Sie im Emissionsprospekt der Anleihe.

Wichtig: Der Zeitraum, in dem Sie Ihr Wandlungsrecht ausüben können, ist nicht gleichbedeutend mit der Laufzeit der Wandelanleihe. In der Regel endet diese Wandlungsfrist ein paar Tage vor Laufzeitende.

Für die herausgebenden Unternehmen sind Wandelanleihen eine gute Möglichkeit, Schulden in Eigenkapital umzuwandeln. Der Kredit, den sie mithilfe der Anleihe beim Käufer aufgenommen haben, verwandelt sich sozusagen in herausgegebene Aktien und damit Anteile am Unternehmen. So haben sich für die Firma nicht nur die Zinszahlungen an den Besitzer der Anleihe erledigt, sondern sie muss noch nicht einmal die Kreditsumme zurückzahlen.

- Mix aus Aktien und Anleihen: So funktionieren Genussscheine

Mit der Sonderform der Umtauschanleihe ("exchangeables") werden Anleihen nicht in Aktien des Emittenten selbst umgewandelt, sondern in die eines dritten Unternehmens. Diese Option nutzen Herausgeber beispielsweise, wenn sie ein Partnerunternehmen gegründet haben und dafür frisches Kapital benötigen.

Wandelanleihen: Was sind Chancen und Risiken?

Wandelanleihen kombinieren eine feste Verzinsung mit möglichen Kursgewinnen von Aktien. Im Idealfall kommen Sie also günstiger an Aktien, als es direkt an der Börse möglich wäre, und erzielen anschließend – wenn sich der Kurs entsprechend entwickelt – hohe Renditen. Gleichzeitig schaffen die regelmäßigen Zinszahlungen vorab ein Polster, mit dem Kursverluste abgefedert werden.

Aber: Für den Idealfall braucht es natürlich Glück. Auch ist es schwierig, den perfekten Punkt zum Tausch zu finden, weil viele Faktoren mit hineinspielen, die vor allem für Einsteiger kaum zu durchschauen sind. Aber auch als absoluter Profi sind Sie nicht vor Risiken gefeit.

- Geldpolitik der Zentralbank: Was der Leitzins der EZB mit Ihnen zu tun hat

- Sicherheit fürs Depot: Das bringen mir Staatsanleihen

Besitzen Sie eine Pflichtwandelanleihe, kann es zu erheblichen Verlusten kommen, wenn Sie die Anleihe zu einem ungünstigen Zeitpunkt tauschen müssen. Und ganz generell besteht durch die Abhängigkeit vom Aktienkurs bei jeder Wandelanleihe auch ein Kursrisiko. Durch die Umwandlung der Anleihe in Aktien kann das Kapital einer Aktiengesellschaft zudem verwässern, was Ihre Renditechancen schmälert.

Da es sich bei Wandelanleihen um Schuldverschreibungen handelt, ist Ihr eingesetztes Kapital zudem nicht als Sondervermögen geschützt. Das bedeutet, dass Ihr Geld im Fall einer Insolvenz des Unternehmens sehr wahrscheinlich komplett verloren ist.

Eignen sich Wandelanleihen für alle Anleger?

Nein. Wandelanleihen sind komplexe Finanzprodukte, die geübten Anlegern vorbehalten sein sollten. Als Anfänger sollten Sie sich lieber zwischen den zwei möglichen Zielen der Geldanlage entscheiden: mehr Sicherheit zum Preis von weniger Renditeaussichten oder höhere Renditeaussichten zum Preis von weniger Sicherheit.

Ist Ihnen Sicherheit wichtiger, sollten Sie auf klassische Anleihen setzen. Die bringen Ihnen außerdem sogar höhere Zinsen als Wandelanleihen. Sind Sie hingegen stärker auf Rendite aus, sollten Sie direkt in Aktien investieren oder – noch besser – in einen Aktienfonds.

Fonds haben den Vorteil, dass Sie damit nicht alles auf eine Karte setzen, Ihr Risiko also breiter streuen. Allerdings kommen bei Fonds noch Verwaltungsgebühren hinzu, die Ihre Rendite wieder schmälern. Günstiger und ähnlich bequem erzielen Sie gute Erträge mit sogenannten Indexfonds, kurz ETFs ("Exchange Traded Funds").

- Lohnt sich: So viel Rendite werfen ETFs ab

- ETF-Sparplan: So sorgen Sie ganz leicht fürs Alter vor

Das sind Aktienfonds, bei denen ein Computeralgorithmus einen Aktienindex wie zum Beispiel den Dax oder den MSCI World nachbildet. ETFs entwickeln sich also fast genauso wie der Index, den sie imitieren. Ein Fondsmanager ist dafür nicht nötig, was sich positiv auf die Erträge auswirkt, weil weniger Kosten anfallen.

Wie kaufe ich Wandelanleihen?

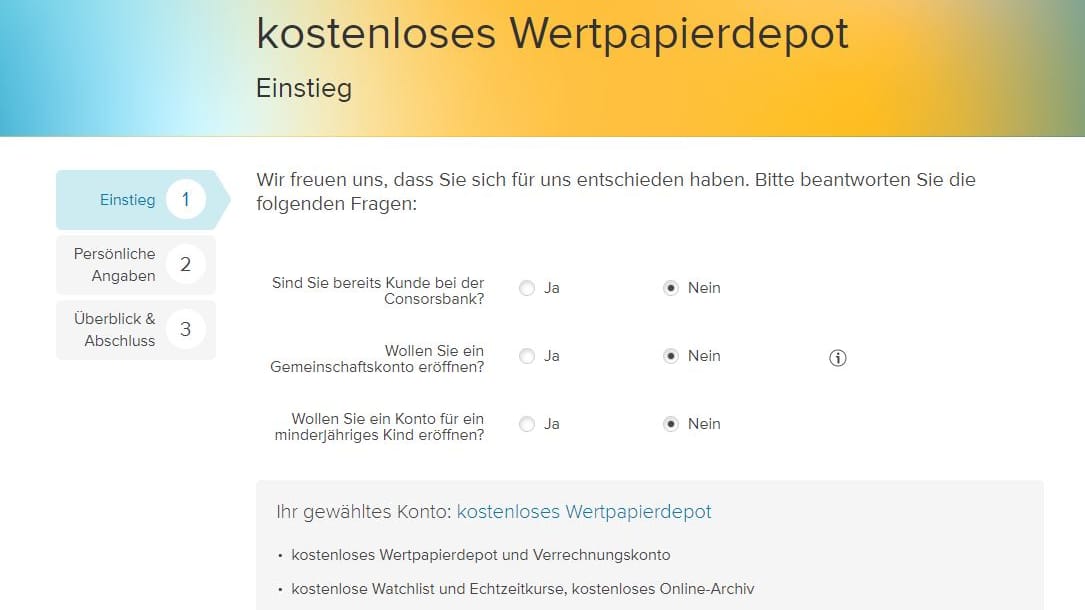

Wandelanleihen kaufen Sie am besten bei einer Direktbank oder einem Onlinebroker. Dort finden Sie in der Regel die günstigsten Konditionen. Dafür benötigen Sie die sogenannte Wertpapierkennnummer (WKN) oder die ISIN der Wandelanleihe, für die Sie sich entschieden haben. Alternativ können Sie statt einer einzelnen Wandelanleihe auch Anteile eines Fonds kaufen, der in Wandelanleihen investiert. Dieser besitzt ebenfalls eine WKN oder ISIN.

Der Vorteil dabei: Mit einem Fonds streuen Sie Ihr Risiko. Der Nachteil: Da es sich um aktiv verwaltete Fonds handelt, sind die Kosten vergleichsweise hoch. So zahlen Sie oft nicht nur Verwaltungsgebühren von rund 2 Prozent pro Jahr, sondern auch einen einmaligen Ausgabeaufschlag, der bis zu 5 Prozent betragen kann.

Erhalten Sie Antworten aus Tausenden t-online-Artikeln.

Antworten können Fehler enthalten und sind nicht redaktionell geprüft. Bitte keine personenbezogenen Daten eingeben. Mehr Informationen. Bei Nutzung akzeptieren Sie unsere Datenschutzhinweise sowie unsere t-online-Assistent Nutzungsbedingungen.

Bei der Fondssuche sollten Sie die wichtigsten Merkmale vergleichen. Dazu zählt beispielsweise die Strategie des Fonds, also wie der Fondsmanager anlegt, welche Branchen und Länder in ihm vertreten sind, wie er sich in den letzten Jahren entwickelt hat, ob er Gewinne ausschüttet oder automatisch neu anlegt und natürlich was er kostet.

Beim Kauf einzelner Anleihen sollten Sie zudem auf das Rating achten. Je besser, desto wahrscheinlicher ist es, dass der Emittent Ihnen Ihr Geld zurückzahlt. Wichtig zu wissen ist außerdem, zu welchem Kurs Sie die Anleihe in Aktien tauschen können und ob das freiwillig oder Pflicht ist.

- Eigene Recherche

- finanztreff.de

- Finanztip

- financescout24.de

Quellen anzeigen