Für diesen Beitrag haben wir alle relevanten Fakten sorgfältig recherchiert. Eine Beeinflussung durch Dritte findet nicht statt.

Zum journalistischen Leitbild von t-online.Spezielle Aktienfonds Darum sind ETFs eine so beliebte Form der Geldanlage

Immer mehr Menschen legen ihr Geld mit ETFs günstig und ohne großes Risiko an der Börse an. Was Sie dazu wissen und worauf Sie beim Kauf achten sollten.

Das Tagesgeldkonto hat ausgedient. Wer als Sparer sein Geld in Zeiten niedriger Zinsen gewinnbringend anlegen will, kommt an einem Investment in Aktien kaum vorbei. Immer beliebter werden dabei sogenannte börsengehandelte Indexfonds, kurz ETFs.

Dank ihrer breiten Streuung über Unternehmensanteile ganzer Märkte versprechen diese speziellen Aktienfonds einerseits ein relativ geringes Risiko für Anleger. Andererseits sind die Erträge, genannt Rendite, vergleichsweise hoch, da im Gegensatz zu klassischen Aktienfonds keine teuren Managementgebühren anfallen.

- Börse & Märkte: Vergleichen Sie hier alle ETFs

Doch was sind ETFs genau? Wie funktionieren sie? Welche Risiken bergen ETFs? Und lässt sich mit ihnen auch fürs Alter vorsorgen? Alles, was Sie über ETFs wissen sollten, erklären wir in unserem großen Überblick.

Was sind ETFs?

ETFs sind spezielle Fonds, die Ihr Geld meist in Aktien, also Unternehmensanteilen, anlegen. Die Abkürzung ETF steht für die englische Bezeichnung "Exchange Traded Funds", zu Deutsch: börsengehandelter Indexfonds.

ETFs sind besonders für Börseneinsteiger empfehlenswert. Als Anleger erlaubt Ihnen ein ETF, bequem in Aktien ganzer Märkte oder Regionen zu investieren – ohne dafür einen professionellen Fondsmanager zu beauftragen, der hohe Gebühren für seine Arbeit verlangt.

Was ist überhaupt ein Aktienfonds?

Ein Aktienfonds ist eine Art Korb, der viele verschiedene Unternehmensanteile enthält. Wenn Sie als Anleger Anteile eines Aktienfonds kaufen, also selbst Geld in den Korb legen, profitieren Sie von den Erträgen, die der Aktienfonds erwirtschaftet.

Herkömmliche Aktienfonds werden in der Regel von Banken, Fonds- oder Investmentgesellschaften angeboten, die Geld von Sparern und Investoren einsammeln. Bekannte Fondsgesellschaften sind zum Beispiel Blackrock und Fidelity (beide USA), Union Investment oder die DWS Gruppe aus Deutschland.

ETFs sind spezielle Investmentfonds, die mittels eines Computeralgorithmus einen Wertpapierindex, meist einen Aktienindex, nachbilden. Das kann zum Beispiel der Deutsche Aktienindex (Dax) sein, der die 40 wertvollsten deutschen Börsenkonzerne enthält.

Kaufen Sie einen Anteil eines Dax-ETFs, investieren Sie Ihr Geld also gleichzeitig in die Aktien aller Dax-Konzerne, von Adidas über RWE und SAP bis Delivery Hero. Steigt anschließend der Kurs des Dax, wird auch Ihr ETF wertvoller, sodass Sie bei einem späteren Verkauf Gewinne machen.

ETFs sind sehr günstig. Das liegt daran, dass ein Computeralgorithmus über die Zusammensetzung des Fonds entscheidet und kein teuer bezahlter Fondsmanager, der die Zusammenstellung "aktiv" steuert. Deshalb nennt man ETFs auch "passive Aktienfonds".

Gleichzeitig bieten ETFs Ihnen als Anleger eine sehr breite Streuung Ihres Geldes über Aktien verschiedener Unternehmen und Märkte. Auf diese Weise ist das Verlustrisiko im Vergleich zum Kauf einzelner Aktien deutlich geringer, da sich die Kursschwankungen der Aktien des Fonds ausgleichen (siehe unten).

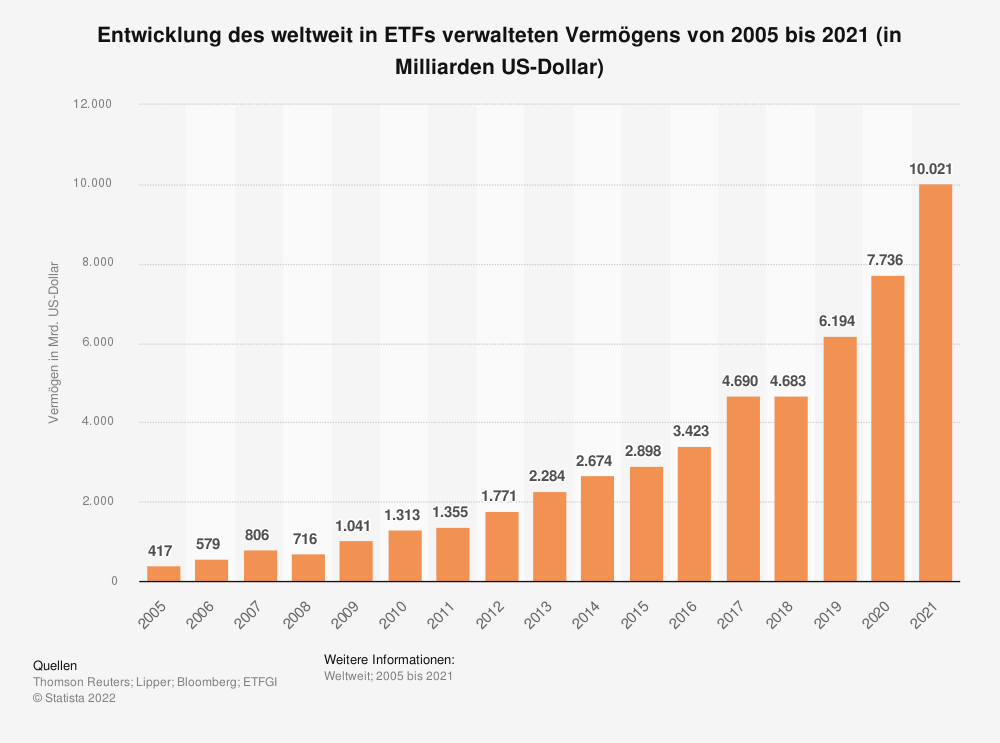

Gerade für Menschen, die sich nicht im Detail mit Aktien beschäftigen, aber dennoch an den Erträgen der Börse teilhaben wollen, sind ETFs deshalb die ideale Geldanlage. Das gilt besonders, wenn Sie an einer langfristigen Investition interessiert sind, um die Sie sich wenige Gedanken machen müssen. Wie beliebt ETFs in den vergangenen Jahren geworden sind, zeigt folgende Grafik:

Warum haben ETFs so komische Namen?

Auf den ersten Blick wirken die Namen von ETFs bisweilen verwirrend. Auf den zweiten aber sind die Buchstabenreihen gar nicht so kompliziert, wie sie zunächst erscheinen:

Grundsätzlich setzt sich der Name eines ETFs aus der Abkürzung des Aktienindex, den der ETF nachbildet, sowie dem Namen der Fondsgesellschaft, die den ETF auflegt, zusammen.

Nehmen wir als Lesebeispiel einen der bekanntesten ETFs mit einer sehr breiten Streuung über Anteile von rund 2.700 Unternehmen aus der gesamten Welt, den ETF "iShares MSCI ACWI". Hierbei handelt es sich um einen ETF, den die Blackrock-Tochter iShares verkauft.

Der Aktienindex, den dieser ETF nachbildet, kürzt sich "MSCI ACWI" ab. MSCI steht für das Unternehmen Morgan Stanley Capital International, ein Finanzdienstleister, der verschiedene Aktienindizes herausgibt – unter anderem den "All Country World Index", abgekürzt ACWI.

Neben iShares aus den USA bieten zahlreiche andere Finanzunternehmen und Fondsgesellschaften ETFs an. Zu den wichtigsten zählen Xtrackers (DWS Gruppe, Deutschland), Lyxor (Pariser Société Générale, eine der größten Geschäftsbanken Frankreichs) und HSBC (britische Großbank). Eine Übersicht der wichtigsten Händler:

| ETF-Marke | Fondsgesellschaft oder Bank | Land |

|---|---|---|

| iShares | BlackRock | USA |

| Vanguard | Vanguard Group | USA |

| Xtrackers | DWS Group (Deutsche Bank) | Deutschland |

| Lyxor | Lyxor Asset Management (Société Générale) | Frankreich |

| Comstage | Lyxor Asset Management (Société Générale) | Frankreich |

| HSBC | HSBC | Großbritannien |

| Fidelity | Fidelity Investments | USA |

| Amund | Amundi (Société Générale und Crédit Agricole) | Frankreich |

| Franklin/Franklin Liberty | Franklin Templeton Investments | USA |

Wie genau funktionieren ETFs?

Im Gegensatz zu herkömmlichen Aktienfonds, die ein Anlagemanager "aktiv" steuert, bildet bei ETFs als "passive" Fonds ein Computeralgorithmus ganze Aktienindizes wie etwa den deutschen Dax eins zu eins nach.

Konkret heißt das im Falle eines Dax-ETFs: Ein Computer kauft die einzelnen Aktien der 30 größten deutschen Börsenunternehmen und gewichtet sie so, wie sie im Dax abgebildet sind. Anteile großer Aktiengesellschaften wie SAP oder Telekom fallen dadurch stärker ins Gewicht als etwa die Delivery-Hero- oder die RWE-Aktie.

- Emerging Markets: So investieren Sie in die Gewinner von morgen

- Dax-ETF: Schlaue Geldanlage oder hohes Risiko?

- Volatilität: Warum es gut ist, dass Aktienkurse schwanken

Dabei unterscheidet man zwischen zwei verschiedenen Bauarten von ETFs. Während bei "physischen" ETFs der Computer die Aktien tatsächlich kauft, handelt er im Falle eines "synthetischen" ETFs lediglich mit einer Bank, die die Kursentwicklung der Aktien garantiert. Bei vielen Anlegern sind deshalb physische replizierende ETFs beliebter.

- Ob physisch oder synthetisch – für Sie als Anleger gilt: Steigt der Wert des Aktienindex, der Ihrem ETF zugrunde liegt, profitieren Sie im selben Maße. Wenn Sie etwa Geld in einen Dax-ETF investiert haben und der Dax um drei Prozent zulegt, wächst auch der Wert Ihres ETFs um drei Prozent.

Umgekehrt ist es allerdings genauso: Verliert die Mehrheit aller Aktien innerhalb eines Index an Wert, fällt auch der Indexkurs selbst und damit der Wert des ETFs, der ihn nachbildet. Das aber gilt in der Regel nur kurzfristig. Auf lange Sicht gleichen sich Kursschwankungen aus.

Historische Daten zeigen, dass sich die Werte großer Aktienindizes über einen längeren Zeitraum von 15 bis 20 Jahren positiv entwickeln – sodass Sie mit Gewinnen rechnen können (siehe unten). ETFs eignen sich deshalb besonders für die langfristige Geldanlage, zum Beispiel, wenn Sie Geld für Ihre Kinder oder Enkel investieren wollen. Im Vergleich zu einem Sparkonto ist der Ertrag, genannt Rendite, von ETFs um ein Vielfaches höher.

iShares ausgezeichnet

iShares by BlackRock gehört zu Deutschlands besten Finanzdienstleistern 2024.

Die Leserinnen und Leser des Nachrichtenportals t-online und eine Expertenjury haben iShares by BlackRock aus den wichtigsten deutschen Finanzdienstleistern und Banken zum beliebtesten ETF-ANBIETER gewählt.

Hierfür wurden über 520.000 Gesamtstimmen von 62.000 Teilnehmern ausgewertet, die an der Online-Abstimmung vom 13. Mai bis 14. Juli 2024 teilgenommen haben. Zur Wahl standen bundesweit aktive Banken, Direktbanken, Versicherer oder ETF-Anbieter in zehn Kategorien.

Alle Sieger vom Deutschen Publikumspreis Finanzen 2024 finden Sie hier.

ETF oder einzelne Aktien? Was ist der Vorteil von ETFs?

Der Vorteil von ETFs verglichen mit dem Kauf einzelner Aktien ist, dass Sie Ihr Kapital auf bequeme Art breit über zahlreiche Aktien streuen können – und dabei nur sehr geringe Gebühren bezahlen. So verringern Sie Ihr Risiko, Verluste zu machen.

Außerdem müssen Sie sich nicht ständig mit den Entwicklungen am Aktienmarkt beschäftigen – das erledigt der Computeralgorithmus für Sie. Deshalb eignen sich ETFs besonders für Börseneinsteiger.

Auch im Vergleich zu "aktiv" gesteuerten Aktienfonds, die zwar ebenfalls breit gestreut sind, haben ETFs mehrere Vorteile. Die wichtigsten im Überblick:

- Geringe Kosten: Dadurch, dass bei ETFs ein Algorithmus einen Aktienindex nachbildet, sind sie günstiger als herkömmliche Aktienfonds. Es muss schließlich kein Manager bezahlt werden, der den Aktienfonds betreut. Bei ETFs fallen in der Regel pro Jahr Kosten in Höhe von weniger als 0,3 Prozent der Anlagesumme an. Aktiv gesteuerte Fonds verlangen bisweilen bis zu fünf Prozent der Anlagesumme.

- Hohe Erträge: ETFs erzielen bei breiter Streuung langfristig eine mindestens genauso hohe, oft sogar eine höhere Rendite als klassische, aktiv gesteuerte Aktienfonds. Das liegt daran, dass es selbst Experten nur selten gelingt, exakte Prognosen über künftige Marktentwicklungen zu machen – um damit bessere Renditen zu erwirtschaften als die breite Masse der Anleger.

- Mehr Transparenz: Ein weiterer Vorteil von ETFs ist die größere Transparenz im Vergleich zu herkömmlichen Aktienfonds. Da ein ETF einen bestimmten Index nachbildet, wissen Sie als Anleger zu jedem Zeitpunkt, welche Aktien der Fonds enthält. Aktiv gemanagte Fonds sind häufig weniger transparent, Anleger erfahren oft nur mit Zeitverzögerung oder an einem bestimmten Stichtag, aus welchen Aktien sich der Fonds gerade zusammensetzt.

- Viel Flexibilität: Als Anleger können Sie mit ETF-Anteilen genauso leicht an der Börse handeln wie mit einzelnen Aktien – und dadurch flexibel auf veränderte Marktsituationen reagieren, etwa wenn Sie Ihre Anlagestrategie wechseln wollen. Mit Anteilen aktiv gesteuerter Aktienfonds geht das nicht ohne Weiteres, da bei ihnen häufig Haltefristen gelten.

Bekomme ich bei ETFs auch eine Dividende?

Ja, das ist grundsätzlich möglich. Allerdings kommt es dabei darauf an, ob Sie Anteile eines "ausschüttenden" Dividenden-ETFs oder eines "thesaurierenden" ETFs erwerben, der die Gewinnbeteiligung der Unternehmen gleich wieder anlegt.

- Dividenden-ETFs: So profitieren Sie von Firmengewinnen

Neben der Bauart des ETFs – physisch oder synthetisch – geht es also auch um die Frage, ob Sie regelmäßig kleinere Summen Geld aus Ihrem Investment erhalten wollen:

- Ausschüttende ETFs überweisen Ihnen die Erträge aus Dividenden direkt auf Ihr Konto. Der Vorteil: Sie haben regelmäßige Einkünfte und können über die Wiederanlage des Geldes selbst bestimmen. Der Nachteil: Sie müssen sich mit neuen Investitionsmöglichkeiten beschäftigen und Ordergebühren zahlen.

- Thesaurierende ETFs legen die erwirtschafteten Erträge gleich wieder an. Der Vorteil: Sie profitieren langfristig stärker vom Zinseszins-Effekt und sparen sich Zeit und Gebühren für das Reinvestieren der Erträge. Der Nachteil: Sie haben keine regelmäßigen Einkünfte aus Ihrem ETF.

Die Entscheidung für die eine oder die andere ETF-Form hat übrigens auch Auswirkungen auf die Besteuerung der Erträge. Das gilt zwar weniger für die Höhe der Steuerlast als für den unterschiedlichen Zeitpunkt der Steuerabfuhr.

- ETF-Besteuerung: So können Sie Steuern bei ETFs sparen

Was sind die besten ETFs?

Welcher ETF der beste für Sie ist, hängt stark von Ihrer individuellen Risikobereitschaft ab – und vom Preis des jeweiligen ETFs. Außerdem spielt eine Rolle, wie sehr Sie sich im Alltag mit einzelnen Unternehmen, Märkten und der Börse auseinandersetzen wollen. Neben dem Dax gibt es noch viele weitere Aktienindizes.

Grundsätzlich gilt: Wer sein Kapital breit streut, verringert das Risiko, Verluste zu machen. Deshalb sind ETFs, die weltweite Aktienindizes nachbilden, besonders beliebt.

Einer der bekanntesten ist dabei der MSCI World Index. Er bildet die Wertentwicklung der 1.600 größten Unternehmensaktien aus 23 Industriestaaten nach. ETFs, die diesen Index nachbilden, gelten als relativ risikoarm. Zu den Finanzdienstleistern, die ETFs auf diesen Index herausgeben, zählen unter anderem iShares, Xtracker und Lyxor. Lesen Sie hier, warum sich ein ETF auf diesen Index lohnen kann.

Eine noch breitere Streuung bietet der Index MSCI All Country World, der Unternehmensanteile von mehr als 2.900 der größten börsennotierten Firmen der Welt enthält. Er deckt damit fast die gesamte Weltwirtschaft inklusive vieler Firmen in Schwellenländern ab. ETFs, die diesen Index nachbilden, gelten ebenfalls als risikoarm.

Passende ETFs für den Einstieg

ETFs eignen sich besonders für Anfänger an der Börse, da sie eine einfache Möglichkeit bieten, in Aktien von ganzen Märkten oder Regionen zu investieren, ohne dafür einen professionellen Fondsmanager zu beauftragen. Hier finden Sie Anlagetipps und Produkte, mit denen Sie Ihre ETF-Anlage starten können.

Es gibt auch ETFs aus bestimmten Branchen

Alternativ zu diesen ETFs gibt es zahlreiche ETFs, die auf Indizes basieren, die Aktien besonders nachhaltiger Unternehmen enthalten. Ein Beispiel für einen solchen Index ist der .

Außerdem gibt es ETFs, die sich auf einzelne Branchen fokussieren, etwa die vielversprechendsten deutschen Tech-Unternehmen. Ein Beispiel für einen solchen ETF ist der ComStage 1 TecDAX UCITS.

Grundsätzlich gilt: Eine potenziell höhere Rendite geht immer mit einem höheren Risiko einher. Überlegen Sie sich also, bevor Sie investieren, welches Risiko Sie maximal eingehen wollen. Als Einsteiger sollten Sie eher Anteile von ETFs kaufen, die mit einem geringen Risiko verbunden sind. Wenn Sie sich unwohl fühlen, verzichten Sie lieber auf etwas Rendite, anstatt ein zu hohes Risiko einzugehen.

Was kostet ein ETF?

Auch wenn ETFs deutlich günstiger sind als Anteile eines klassischen Aktienfonds – umsonst sind auch sie nicht. Die Kosten eines ETFs lassen sich mithilfe von Kennzahlen bewerten. Die wichtigste ist die Gesamtkostenquote, abgekürzt TER (engl. für "Total Expense Ratio").

In die Gesamtkostenquote fließen sämtliche Gebühren ein, die jährlich anfallen, solange Sie den ETF-Anteil halten. Dazu zählen unter anderem Verwaltungskosten sowie die Mehrwertsteuer, die der Fondsanbieter bezahlen muss.

Die Gesamtkostenquote eines MSCI-World-ETFs beispielsweise liegt zwischen 0,12 Prozent und 0,5 Prozent pro Jahr. Damit sind ETFs deutlich günstiger als aktiv verwaltete Fonds. Legen Sie etwa eine Summe von 1.000 Euro in einen ETF mit einer Gesamtkostenquote in dieser Höhe an, belaufen sich die Kosten pro Jahr auf 1,20 Euro bis 5 Euro.

Diese Beträge werden Ihnen von Ihren potenziellen Gewinnen direkt von der Bank oder Fondsgesellschaft abgezogen. Die folgende Tabelle mit einer Auswahl bekannter ETFs vermittelt ein Gefühl für die Kosten:

TypISIN | TER | Ausschüttend | Index |

|---|---|---|---|

Xtrackers DAX UCITS ETF ETF ETFLU0274211480 | 0,09% | Nein | DAX® Index |

Xtrackers EURO Stoxx 50 UCITS ETF ETF ETFLU0380865021 | 0,09% | Nein | Euro Stoxx 50 |

Xtrackers MSCI World Swap UCITS ETF ETF ETFLU2263803533 | 0,19% | Ja | MSCI World TR Net |

iShares MDAX (R) UCITS ETF (DE) ETF ETFDE000A2QP349 | 0,51% | Ja | MDAX® Index |

Zum Vergleich: Bei aktiv gemanagten Investmentfonds liegt die jährliche Kostenquote häufig bei mehr als 1,5 Prozent pro Jahr, zum Teil sogar bei bis zu 5 Prozent. Jährlich würden also mehr als 15 Euro Gebühren anfallen, wenn Sie eine Summe von 1.000 Euro in einem solchen Fonds anlegten.

Wo kann ich ETFs kaufen?

Grundsätzlich werden ETFs genau wie Aktien an der Börse gehandelt. Um ETFs an der Börse zu kaufen, können Sie die gewünschten Wertpapiere über Ihr Depot suchen und nach Auswahl eines Handelsplatzes, zum Beispiel der Börse in Frankfurt, erwerben (siehe unten). Der Preis des ETF-Anteils kann dabei je nach Handelsplatz variieren.

- Depot-Vergleich: Das sind die besten Broker für Einsteiger

Günstiger als der Börsenhandel ist der Aktienkauf in der Regel bei einem sogenannten Direkthändler. Damit ist ein spezieller Wertpapierhändler gemeint, der ausgewählte Aktien und Fondsanteile auf Vorrat hält. Im außerbörslichen Direkthandel sind ETFs meist billiger, da Sie als Privatanleger die Börsengebühren sparen. Gängige Direkthändler sind zum Beispiel Tradegate, Lang & Schwarz oder die Baader Bank.

Wie kaufe ich ETFs online?

Ob Börsen- oder Direkthandel: Sie benötigen ein Wertpapierdepot, um in einen ETF zu investieren. Das können Sie am günstigsten und einfachsten im Internet eröffnen – bei einer Direktbank oder einem Onlinebroker.

Die nächsten Schritte sind sehr leicht: Über die Suchmaske Ihres Depots können Sie einfach die gewünschten ETF-Anteile finden. Alles, was Sie dafür brauchen, ist die Wertpapierkennnummer (WKN) oder die internationale Identifikationsnummer (ISIN) des Wertpapiers.

- In drei Schritten: So einfach eröffnen Sie Ihr eigenes Wertpapierdepot

Sobald Sie den entsprechenden ETF ausgewählt haben, schreiten Sie über die Ordereingabe zum Kauf: Erst jetzt entscheidet sich, ob Sie den ETF an einem Börsenplatz erwerben – oder bei einem Direkthändler, mit dem Ihre Direktbank oder der Onlinebroker möglicherweise kooperiert (siehe unten).

So sichern Sie sich in drei Schritten Ihren ETF-Anteil:

1. Depot eröffnen: Zunächst müssen Sie ein Depot bei einer Filialbank oder im Internet bei einer Direktbank eröffnen. Das Depot bei einer Direktbank ist oft kostenlos.

2. ETF aussuchen: Informieren Sie sich auf Vergleichsportalen, welcher ETF für Sie infrage kommt. Behalten Sie dabei neben der Gesamtkostenquote vor allem die Risikoklasse im Auge. Es gilt: Je höher das Risiko, desto größer die Chance auf hohe Gewinne – aber auch die Wahrscheinlichkeit, Verluste zu machen.

3. ETF kaufen und warten: Über Ihr Depot können Sie mithilfe der Wertpapierkennnummer (WKN) den ETF finden und einen Anteil kaufen. Ratsam ist, nur Geld in einen ETF zu investieren, das Sie 15 Jahre oder länger nicht benötigen. Je länger Sie Ihr Geld anlegen, desto geringer ist das Risiko, Verluste zu machen. Denn langfristig gleichen sich kurzfristige Kursschwankungen aus.

Wichtigstes Kriterium beim Kauf ist der Preis: Auch wenn er sich je Handelsplatz oder Direkthändler lediglich in der Nachkommastelle unterscheidet, sollten Sie stets das günstigste Angebot wählen.

Tipp: Kaufen und verkaufen Sie ETFs ausschließlich von Montag bis Freitag zwischen 9 Uhr und 17.30 Uhr, wenn die elektronische Börse Xetra geöffnet hat. Auf diese Weise können Sie vergleichen, ob der Direkthändler Ihrer Wahl tatsächlich einen günstigeren Preis bietet als der Handel an der Börse.

Wie lege ich einen Sparplan für ETFs an?

Mit einem ETF-Sparplan investieren Sie regelmäßig eine bestimmte Summe in einen ETF. Es ist sehr leicht, diesen bei einer Direktbank im Internet oder einem Onlinebroker einzurichten. Wir zeigen Ihnen in wenigen Schritten, worauf es dabei ankommt:

- Schritt 1: Legen Sie ein Depot an. Dieses können Sie bei einer Direktbank oder einem Onlinebroker eröffnen. Im Gegensatz zu Filialbanken fallen hierfür in der Regel keine Gebühren an. Wichtig ist: Vergleichen Sie die Konditionen der Onlineanbieter für Ihre Sparpläne miteinander. Es kommt nicht nur auf die Kosten an. Entscheidend ist auch, welche Aktien oder ETFs Ihnen zum Besparen zur Auswahl stehen. Bei vielen Anbietern haben Sie nicht die volle Auswahl, einige werben auch nur mit zeitlich befristeten Aktionssparplänen, deren Kosten sich später erhöhen.

- Schritt 2: Suchen Sie sich ETFs aus, in die Sie investieren wollen. Es ist empfehlenswert, Ihre Risiken breit zu streuen. Besonders eignen sich dafür ETFs, die den MSCI World oder den MSCI All Country World nachbilden.

- Schritt 3: Legen Sie Ihre ETF-Sparrate und den Sparrhythmus fest. Meist können Sie sich zwischen einer monatlichen, viertel- oder halbjährlichen Zahlung entscheiden. In der Regel können Sie die Sparrate ändern, wenn Sie merken, dass Sie mehr oder auch weniger ansparen wollen.

- Schritt 4: Warten. Empfehlenswert ist ein Anlagezeitraum von 10 bis 15 Jahren, da sich in dieser Zeit kurzfristige Kursschwankungen in der Regel ausgleichen.

Erhalten Sie Antworten aus Tausenden t-online-Artikeln.

Antworten können Fehler enthalten und sind nicht redaktionell geprüft. Bitte keine personenbezogenen Daten eingeben. Mehr Informationen. Bei Nutzung akzeptieren Sie unsere Datenschutzhinweise sowie unsere t-online-Assistent Nutzungsbedingungen.

Welche Rendite kann ein ETF-Investment bringen?

Wie hoch die Rendite eines ETFs in Zukunft sein wird, lässt sich nicht pauschal sagen, da niemand künftige Aktienkurse vorhersagen kann. Um dennoch einen Eindruck von den möglichen prozentualen Erträgen eines ETFs zu bekommen, lohnt sich ein Blick in die Vergangenheit – zum Beispiel auf die Kursentwicklung des Aktienindex MSCI World Index.

- Beliebte Geldanlage: So viel Rendite können Sie bei ETFs erwarten

Die durchschnittliche jährliche Rendite des MSCI World, der Aktien von rund 1.600 Unternehmen aus 23 Industrienationen enthält, beträgt für die Jahre von 1970 bis 2015 jeweils rund 9,2 Prozent. Auch in den vergangenen zehn Jahren lag die jährliche Rendite des MSCI World im Schnitt bei 6,82 Prozent.

Ein Beispiel: Hätten Sie in den vergangenen zehn Jahren monatlich 100 Euro mit einem Sparplan in einen ETF mit einer durchschnittlichen Jahresrendite von 6,8 Prozent eingezahlt, würden Sie heute über einen Betrag von rund 17.000 Euro verfügen. 12.000 Euro davon wären Ihre Einzahlungen, die Erträge beliefen sich auf rund 5.000 Euro.

Wichtig ist dabei: Die frühere Wertentwicklung eines ETFs ist ein wichtiger Anhaltspunkt, um zu sehen, ob ein ETF eher stark oder moderat wächst. Aber: Diese Kursentwicklung aus der Vergangenheit ist niemals ein Garant für künftige Gewinnchancen. Dennoch dient sie für einen ersten Blick als guter Anhaltspunkt.

Risiko: Wie sicher sind ETFs?

Wie viel Risiko ein ETF birgt, hängt maßgeblich davon ab, welchen Aktienindex er nachbildet. Pauschal lässt sich sagen: Je mehr Aktien unterschiedlicher Branchen oder Länder ein Index enthält, je breiter er also aufgestellt ist, desto risikoärmer ist auch der ETF, der ihn nachbildet.

Wie bei herkömmlichen Aktienfonds oder beim Kauf einzelner Aktien besteht auch bei ETFs jederzeit das Risiko, dass die Kurse an der Börse kurzfristig fallen, Ihr ETF dadurch an Wert verliert – zum Beispiel bei einem Börsencrash. Da Sie Ihr Kapital mit einem ETF aber breit streuen, zählen ETFs zu den sichersten Anlagen, wenn Sie von Börsengewinnen profitieren wollen. Das Risiko ist viel geringer als beispielsweise beim Investment in einzelne Aktien.

- Aktienkrach: Wie kommt es eigentlich zu einem Börsen-Crash?

Unwahrscheinlich ist auch, dass eine ETF-Fondsgesellschaft Konkurs anmeldet. Passiert es dennoch, ist das für Sie nicht schlimm – denn Ihr Geld ist als sogenanntes Sondervermögen geschützt und wird nicht vom Insolvenzverwalter angetastet.

- Eigene Recherche

- Finanztip.de

- Finanzen.net

- Bergfuerst.com

- Börse Frankfurt

- Justetf.com

- Boerse.de

- Goldseiten.de

- MSCI.com

- Statista

- Studie "Garantiezusagen in der Altersvorsorge", Frankfurt School of Finance & Management

Quellen anzeigen